В ближайшие 3-5 лет крупные финансовые учреждения рискуют потерять почти четверть доходов. Вытеснять корпорации будут новые финтех-компании, которые предлагают клиентам цифровые сервисы разного спектра - от кредитов до страхования.

В ближайшие 3-5 лет 82% финансовых корпораций собираются чаще сотрудничать со стартапами, сообщает отчет Global Fintech Report, составленный консалтинговой компанией PwC. Для этого некоторые создают собственные венчурные фонды и открывают центры инноваций. Однако сотрудничеству мешают разные взгляды на управление и корпоративную культуру, вопросы ИТ-безопасности и отсутствие законодательного регулирования, цитирует отчет Reuters.

При составлении отчета PwC опросило 1300 руководителей крупных финансовых учреждений. Большинство из них — 88% — опасаются, что их бизнесу угрожают новички, которые создают сервисы для денежных переводов, платежей и управления личными финансами. В банковской сфере наибольшую угрозу представляют финтех-стартапы, которые предоставляют кредиты.

Чтобы на равных конкурировать с представителями финтех отрасли, 77% компаний сделают ставку на развитие инноваций, 30% инвестируют в системы искусственного интеллекта. К 2020 году 77% учреждений собираются внедрить технологию блокчейна — распределенного реестра для регистрации финансовых операций. К следующему году эксперименты с блокчейном начнут 55% опрошенных.

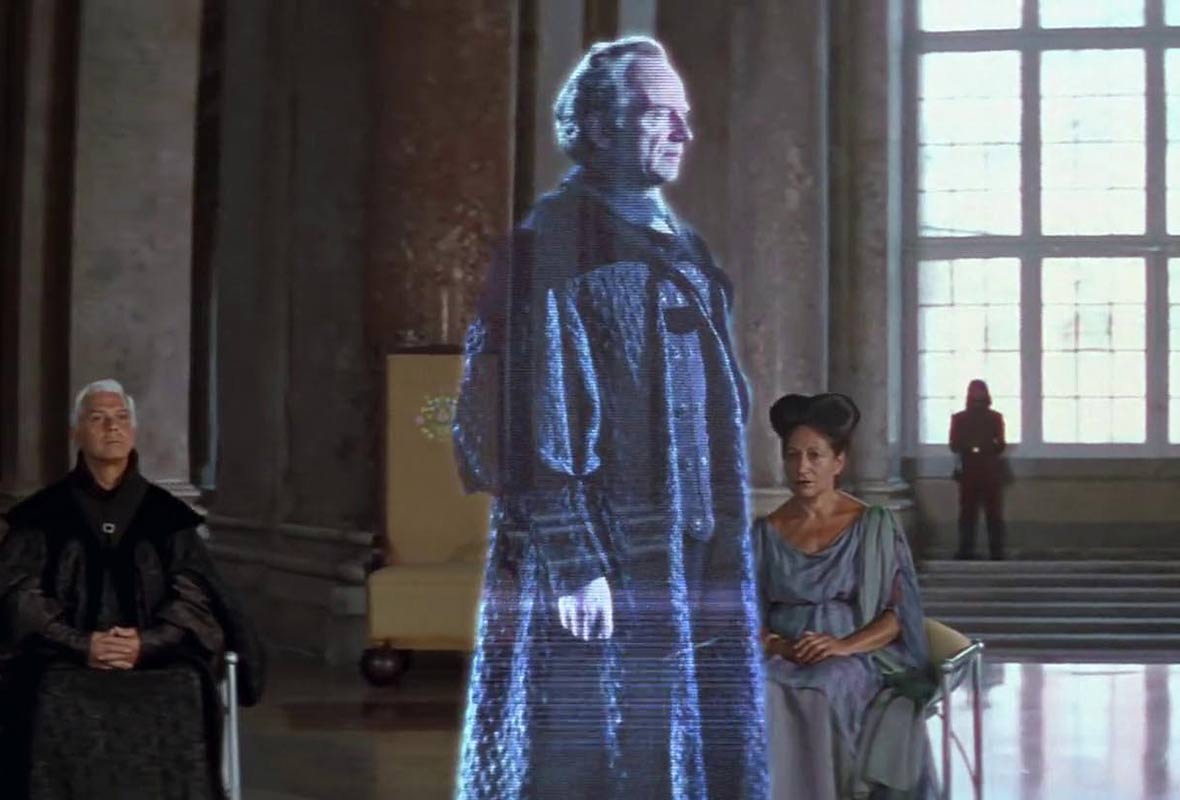

Совершен первый голографический звонок на 5G

Кейсы

Блокчейн с каждым годом набирает все большую популярность. В 2016 году интерес к технологии возрос на 79%, а компании, использующие блокчейн, привлекли $450 млн инвестиций. Крупные банки уже формируют консорциумы для работы с блокчейном. Распределенный реестр также используют для регистрации земельного и авторского права, для продажи энергии, идентификации личности и борьбы с контрафактом. Проведенный Infosys и LTP опрос представителей финансовой индустрии показал, что 33% банкиров ожидают коммерческого применения блокчейна уже в 2018 году, а почти 50% уверены, что технология станет мейнстримом к 2020 году.